在电子商业急速发展,国际贸易、国际投资迅速增长和基础设施不断完善的大环境影响下,东南亚物流市场已蓄势待发。本报告将市场细分为以下几个部分进行详细分析: 1. 仓储和履行中心; 2. 交通设施; 3. 最后一英里配送; 4. 跨境物流。

虽然仓储业的发展趋势被大型电子商务企业开始逐渐自建仓储系统所波及,但在公共服务水平较低的二线城市和其他城市地区仍拥有巨大的发展空间。

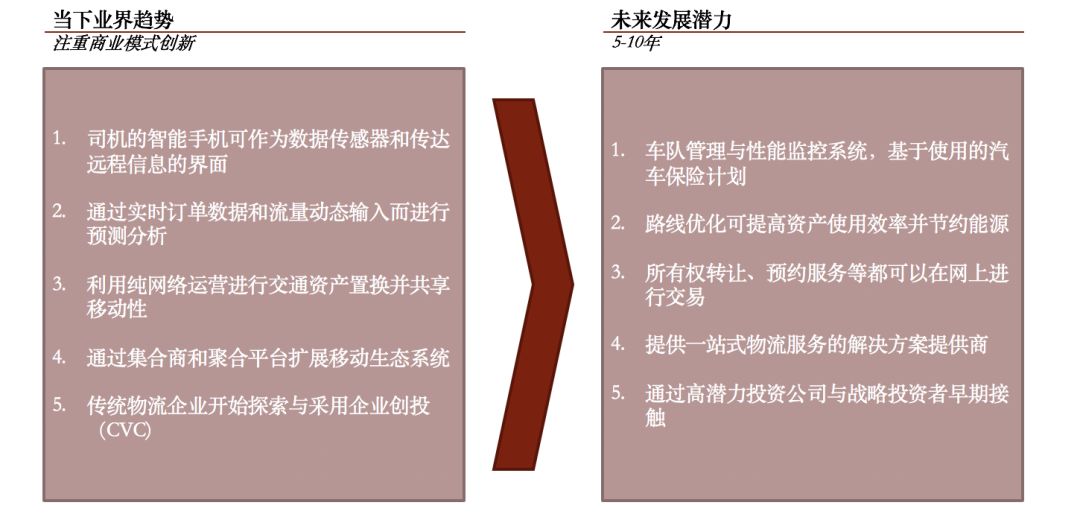

交通行业仍属于资产密集型行业,但这样的特质为卓越运营(远程信息处理、路线规划)或最优化利用(服务市场、聚合和综合解决方案)提供了独特的商机。

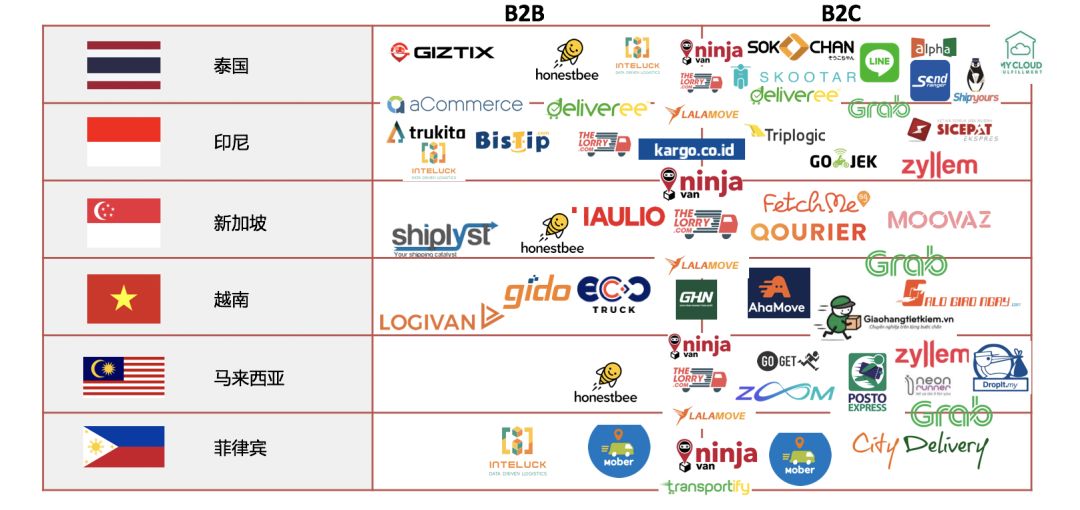

最后一英里交付流程在满足消费者对物流速度和包裹追踪查询的需求之外,也面临着行业分化加剧的局面。新加坡和马来西亚的跨境电子商务的热度不减,跨境物流产业也会随其他市场的成熟而得以跟进。产业的持续增长,和现有市场竞争者尚缺当地清关方面专业知识的这一缺陷,证明了在这个领域的强有力的成长机会。

一、东南亚物流业的主要驱动力

图源京东官网

1、电子商务崛起

东南亚在过去十年里经历了经济建设与社会进步带来的飞速发展。作为经济稳健上升的发展中经济体,东盟的中产阶层正处于快速扩张期,移动/互联网普及率也不断提高。在人口红利的影响下,线上电商平台的消费显著增长; Tokopedia 、 Shopee 和 Lazada 等东南亚 B2C 电子商务巨头纷纷开始主导市场。

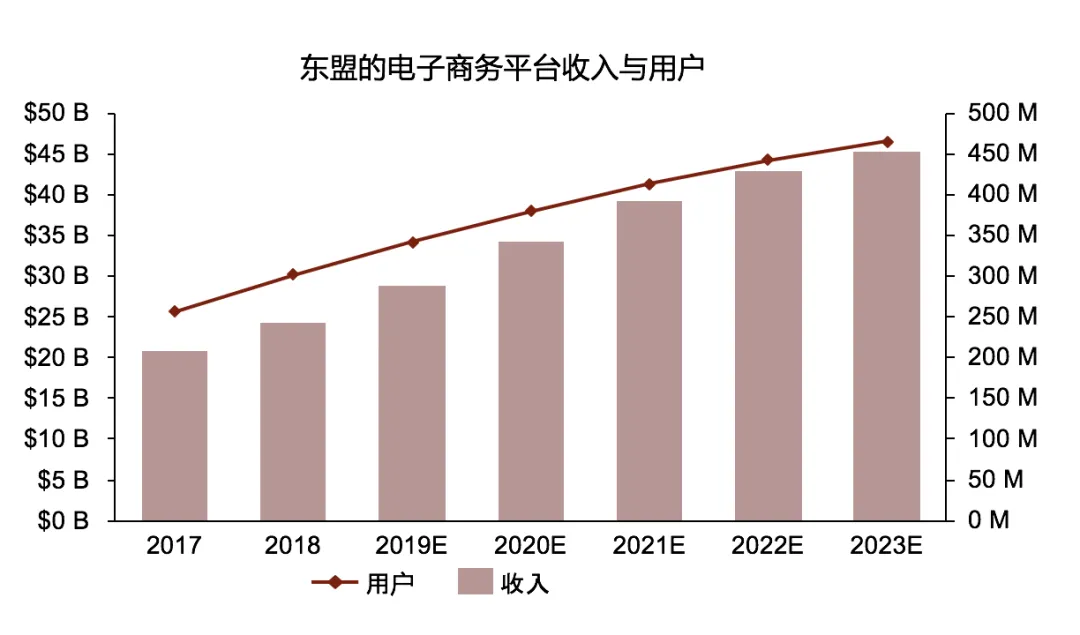

如下图所示,预计到2023年,电子商务平台收益和用户数量都将增长150%,分别达到450亿美元和4.5亿用户。东南亚电商平台的盛行影响并促进了物流服务的需求, 这个现象在 B2C 领域格外显著。

2、国际贸易和投资

东盟对贸易的开放程度体现在其不断扩大的国际贸易规模上,商品贸易占国内生产总值的比重从1967年的43.1%上升到了2016年的87.0%。东盟在世界商品进出口中的份额从1967年至今几乎增涨了两倍,在2016年分别达到了7.2%和6.6%。

东盟的外商直接投资(FDI)也从2016年的1230亿美元增长到了2017年的1370亿美元,创下历史新高。FDI 的主要流向行业从传统行业转向了批发和零售贸易;经济全球化加大了跨境流动性和贸易物流需求。

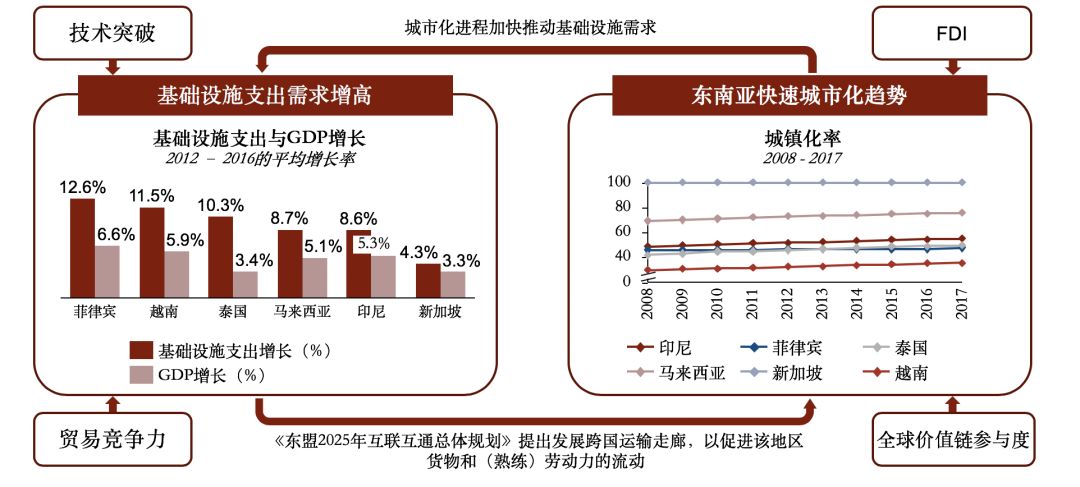

3、基础设施的改善

基于 FDI 的增长与向全球价值链积极跃升的体系,东南亚正在经历快速的城市化。快速城市化推动了对基础设施的投入需求,进而实现了更强的跨国连通性以及进一步城市化的连锁效应。基础设施与城市化之间的相互依存关系刺激了东南亚对物流业的需求,也促进了该区域货物和劳动力的流动。

物流生态系统概述

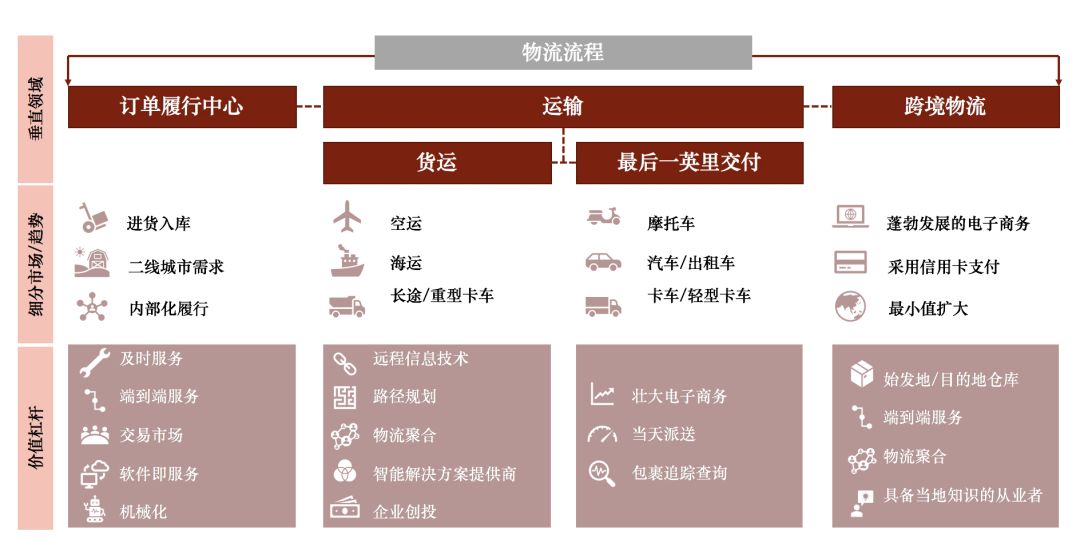

物流流程包括三个主要的垂直领域:配送中心、运输(货运/最后一英里交付)和跨境物流,每个领域都有不同的市场细分和价值杠杆。

履行中心

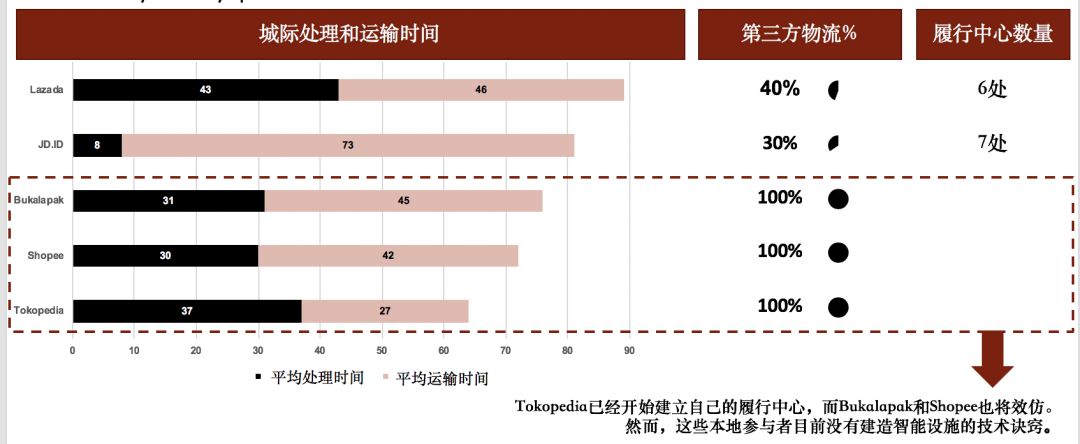

尽管订单履行服务的内部整合趋势不断上升,但第三方物流供应商在城际交付速度方面仍具有竞争优势。

阿里巴巴(Alibaba)、Zalora 和 Singpost 等业界中坚者的内部整合方案是在优越地理位置和一线城市设立大型区域履行中心。

完全依赖于第三方物流的企业则拥有最低的城际处理和运输时间,例如 Tokopedia 、 Shopee 和 Bukalapak 。然而值得一提的是,Tokopedia 也已经开始建立自己的履行中心,Bukalapak 和 Shopee 也将效仿。

二、东南亚物流的投资机遇

1、目前有三个主要增长领域存在投资机会:

①二线城市的端到端物流供应商

第三方物流供应商在二线城市建立物流服务的机会来源于人们对配送速度的要求越来越高。51%的客户表示希望当天配送,74%的客户甚至表示愿意为当天配送而额外付费。然而,在二线城市中,仓库和配送网络等基础设施仍然薄弱。

与大城市的配送成本相比,二线城市的城际配送成本极高。尽管第三方物流供应商已经开始关注端到端的整合,但他们仍有必要进行大量的资金筹集,以扩大其运行网络。

②二线城市中的小型仓库

二线城市需要利用规模较小的设施,以缩短客户与业界中坚者所建立的区域物流中心之间的距离。第三方物流将过剩的设施进行聚合则可降低二线城市的交货时间和运输成本。

③东盟深科技发展的先行者

中国的科技巨头(阿里巴巴、Lazada 、JD.ID 等)正在为自己在东盟的履行中心引 入 DeepTech (深科技)技术,这令当地物流企业在这场科技博弈中处于劣势。大多数本地的第三方物流公司仍然专注于按需仓储或端到端履行服务,几乎没有企业涉猎 DeepTech 的领域。因此在自动化和机器人技术方面首先提出本地解决方案的企业,可以在向本地电子商务平台提供技术方面享有巨大的先发优势。

2、交通运输设施

连通性改善的趋势和市场商业模式的普及在东南亚物流业中呈现出独特的发展潜力。

网络聚合模式的参与度逐渐升温;而远程信息处理和预测分析领域的需求却仍未被开发,发展前景广阔。

3、最后一英里配送

最后一英里交付流程在满足消费者对物流速度和包裹追踪查询的需求之外,也面临着行业分化加剧的局面。

最后一英里快递业务在东南亚发展迅速,快递业务的年复合增长率接近30%。然而,东南亚市场已变得更加分化; 许多业界竞争者都先后开发新的技术,如提供平台与按需服务解决方案。

趋势和机会:消费者越来越‘有意识’的这一趋势导致了高密度城市对当天或即时配送的高需求。事实上,80%的受访购物者希望当天可配送,61%的人更希望在下订单后1-3小时内就可以收货。对于新进入者来说,当天和即时配送是他们进入该行业并有效竞争的机会。

东 南 亚 地 区 ( 除 新 加 坡 外 ) 的 物 流 跟 踪 系 统 仍 处 于 平 均 水 平 ,尚 有 提 升 的 空 间 — — 数据驱动的商业模式,如路由软件/跟踪系统将持续其主要支柱的地位。在部分地区,劳动力成本大致可保持在较低的水平,足以防止未来5至10年自动化技术改革而影响最后一英里的运行。由于其可扩展性,随需应变(轻物流可解决农村地区配送时间长和地域限制的问题)仍然是开发小型市场的优选解决方案。

4、跨境物流

新加坡和马来西亚的跨境电子商务的热度不减,跨境物流产业也会随其他市场的成熟而得以跟进。产业的持续增长,和现有市场竞争者尚缺当地清关方面专业知识的这一缺陷,证明了在这个领域的强有力的成长机会。

消费者偏好的转变与海外产品的吸引力正在推动跨境电子商务交易比例的增长。随着新兴亚洲地区 GDP 的预期增长率达到6.1%,消费者市场具备了巨大的经济潜力。海外市场的多元化,借记卡/信用卡采用率的增长和较低的物流税务将推动消费者在海外零售网站的购买能力。

2017年,新加坡和马来西亚占该东南亚地区跨境电子商务销售额的一半以上,这意味着其他地区的跨境电子商务交易量仍然较低。然而市场的逐渐成熟化伴随着消费者对在线交易接受度的提高,印度尼西亚、越南、泰国和菲律宾的跨境电子商务交易比例在未来五年将稳健增长;局限和略落后的支付系统或放缓这一增长。

跨境物流产业面对一系列挑战,包括仓储、履行和清关,但其行业竞争者却不占多数。

①仓储:仓储的挑战在于必须在始发地(货运代理)或目的地建立仓库之间做出选择。在原产国拥有仓库可以让供应商在运输到目的地之前整合单包货物,但是劣势在于货物到达目的地的履行时间要更长。而在目的地拥有仓库需要卖方持有库存,但履行时间则更快。Gido 遵循前者,而 SingPost 和 Siam Shipping 选择了后者。

②履行:当地的履行服务供应商寥寥无几,整个行业极为分化。这样的局面使得海外供应商很难找寻相关问题的解决方案。现有履行服务公司是通过建立聚合平台(ANCHOTO) 或提供端到端服务本身(BOXME)来解决顾客需求。

③清关:清关的手续繁琐又费时,往往导致货物在港口停留数日,从而延误货物的交付并恶化客户体验。然而由于每个国家都有自己的文件、标签、税收和清关程序条例,克服这些挑战需要拥有大量的当地知识。目前利用清关本土化技术的公司有 Janio 、QXpress 和 aCommerce 。

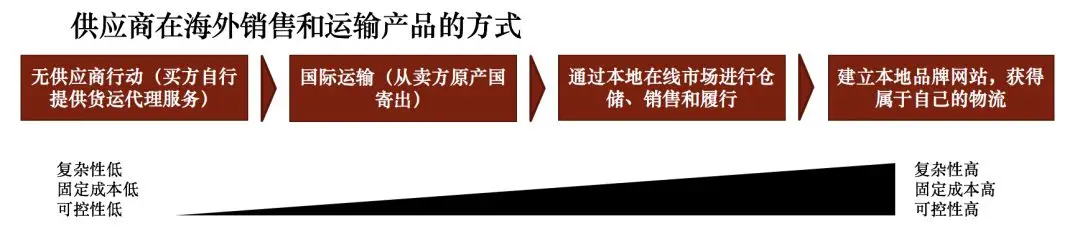

市场相对不成熟的含义

海外供应商不愿在亚洲新兴市场建立本土化业务意味着货运代理商将成为服务跨境电子商务物流增长的主力。由于当前市场的稚嫩和小规模物流运营商的稀缺,东南亚的海外供应商很只可通过货运代理和私人快递等方式从其原产国进行配送,或选择在网络聚合市场销售产品。不乏有许多海外商家已开始策划内部整合自己的履行中心和仓储。

随着市场的成熟,物流领域的新进入者可利用科技开展并实现微服务,外国商家便能利用这些小规模的物流服务在东南亚建立市场地位,绕过聚合市场的固有模式。

5、风险评估

在评估东南亚物流行业风险时需要考虑以下几点。

①首先,使用折扣进入市场可能很难准确地衡量需求。顾客粘性是否还会在折扣后存在,又或者需求是否会保持,变得难以预测。

②其次,鉴于技术变革率很高,那些纯粹基于技术创新而非商业模式创新提供解决方案的公司可能在几年内面临淘汰的风险。

③最后,由于东南亚市场仍然高度分化,本土化程度较好的初创企业将更有可能获胜。因此每个领域内业务的可扩展度仍然是投资的风险。

三、结语

东南亚的物流市场随着电子商务领域的扩展而发展迅猛。

东南亚的物流市场最初一直由第三方物流服务提供商所主导。客户体验和服务水平的需求不断提升着实为第三方物流公司带来了挑战,但同时也为科技型初创企业带来了机遇;尤其是给予了在自动路由/跟踪系统和二线城市物流服务方面的公司良机。

由于客户需求的不断增长,信息技术能力(如送货路线规划和路由)将继续领导产业成长趋势。东盟二线城市缺乏物流基础设施,这也为第三方物流供应商提供了拓展一线城市履行中心业务的机会。

我们相信有两类初创企业更具备成功的条件:

1) 在每个东南亚市场拥有深厚本土知识的公司;

2)能够自行或与他人合作而提供端到端解决方案以促进整个业务供应链的公司。

我们预计在这一领域的科技初创企业大量涌现之后,行业大整合将在横向和纵向两个方向展开——投资者需要押注下一个行业整合者的诞生。

来源:真格基金